被动器件下游市场变革带动适配器行业成长 |

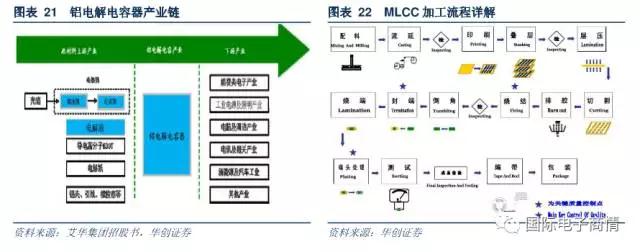

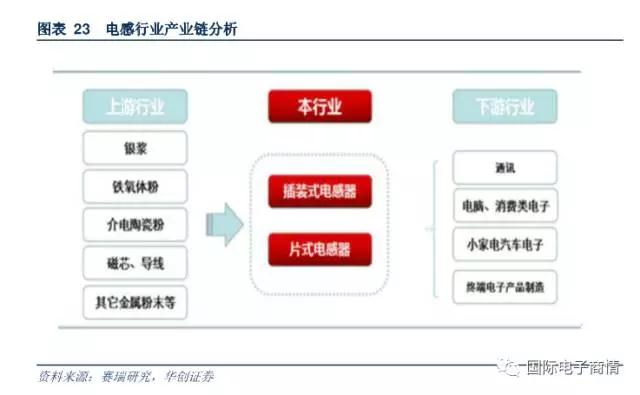

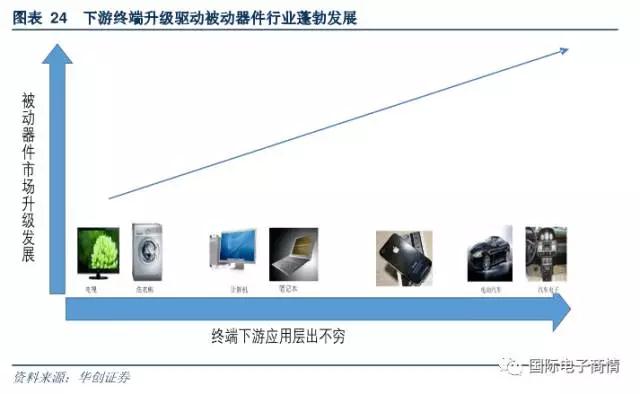

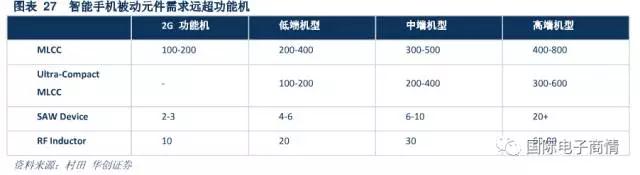

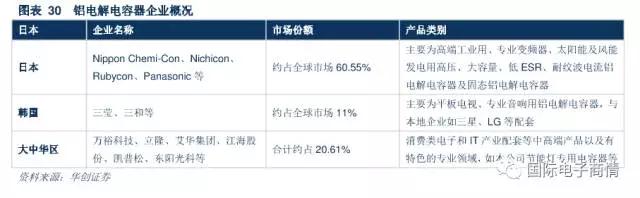

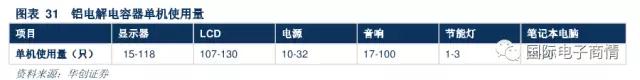

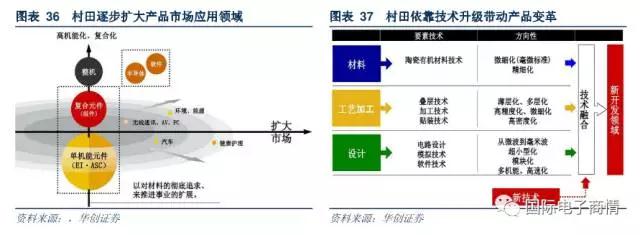

| 被动器件上游主要是原材料,是生产各式被动器件的必备品;中游领域主要是电源适配器制造厂商,下游主要是应用环节,主要应用领域有消费电子、汽车、家电等,其中消费电子占据行业 70%以上应用空间。具体看主流的被动器件产品,陶瓷电容原材料一般包括介电陶瓷粉、电子铝箔等。铝电解电容器的上游原材料包括电极箔、电解液、电解纸、铝壳、引线、橡胶塞等。 其中电极箔、电解液、电解纸是三大关键部件,而电极箔又是三大部件中的核心部件。电感行业的上游原材料包括银浆、铁氧体粉、介电陶瓷粉、磁芯、导线等。电阻器的原材料主要包括有氧化铝陶瓷基板、导电浆墨等。   (一)回顾历史:下游终端升级驱动被动器件行业蓬勃发展 被动器件下游市场主要有消费电子、汽车、工业电源照明等领域,纵观过去被动器件市场的发展,较核心驱动因素在于下游终端市场的升级发展。从 21 世纪初家电市场的蓬勃发展到 PC 电脑时代的蓬勃带动,再到手机走入智能机时代,到如今汽车电子市场的如火如荼促进,每一轮终端产品的升级都带来了被动器件市场的蓬勃发展。  智能手机的迅速普及是过去推动被动元件成长的重要动力。 2016 年,根据 IDC 的数据,全球智能手机出货量为14.7 亿部,同比增长仅为 2.3%,标志着智能手机进入了存量市场。尽管如此,智能手机功能方面的提升对于被动元件的拉动依然非常明显,智能手机市场仍然是被动元件重要的市场。 汽车电子领域增速较高, 汽车电子化率的不断提升拉动了被动元件的需求。此外, 在政策刺激下新能源汽车市场增速迅猛,全球新能源乘用车 2016 年 12 月的销量首次突破 10 万辆,同比增长 20%,而全年累计销售则达到 77.4万辆,较 2015 年增长 40%,占全球整体汽车市场的份额大约为 0.85%。 而这对被动器件市场提出了新要求,电动汽车的电池充电、电压转换、逆变器等电路中需要使用大量高电压、大容量、耐高温的器件,新能源汽车有望在未来接力智能手机成为下一轮爆发应用,带动整体被动器件产品实现新一轮升级发展。   (二)中游被动器件制造厂商呈现寡头垄断 竞争格局看,高端被动器件产品基本被国外巨头垄断,国内市场主要是集中在低端低壁垒产品领域。以 MLCC 举例来看,目前中国是全球主要的 MLCC 产销国, 2014 年中国 MLCC 产量约为 9580 亿只,需求量约为 2.24 万亿只,但是国内 MLCC 产品在大量出口国外市场的同时还大量从国外市场进口高端产品。产业集中度来看,整体 MLCC 行业集中度逐步提升,巨头企业纷纷选择兼并收购方式提升行业地位,呈现强者恒强局面。 2008 年爆发全球金融危机, MLCC 市场重新"洗牌"。日本村田,先后兼并罗姆和松下 MLCC 事业部继续雄居首位,而后起之秀三星电机经过近十年发展已超越其他对手位居次席,并直逼村田形成两强争霸格局。太阳诱电,TDK(收购 EPCOS),京瓷/AVX(京瓷控股 AVX)仅能保持第二军团地位。台湾国巨集团兼并了华亚、宸远,台湾华新科集团兼并了汇侨、一等高电子后,在产能规模上这两家台企也成为了全球 MLCC 第三大军团。 中国台湾旺诠于 2014 年收购新加坡电阻企业 ASJ,台湾国巨 2016 年收购凯美,持续的行业整合下 MLCC 市场集中度逐步攀升,目前三大厂商村田、三星电机与太阳诱电合计占有 68.5%市场空间。 同样在铝电解电容领域,日本、台湾地区、韩国和中国大陆是全球铝电解电容器的主要生产国家和地区,全球前五大铝电解电容器厂商有四家是日本企业,其分别是: Chemi-con、 Nichicon、 Rubycon 和 Panasonic。 2013 年前四大厂商市场占有率约为 55%,而在 2015 年前五大厂商市场占有率接近 56%,铝电解电容市场处于寡头垄断时期。   (三)技术与产能奠定产业链龙头地位,巨头享受规模溢价提振业绩 面对被动器件下游市场的迅速变化,中游厂商必须做到强技术研发来应对下游市场客户的新要求。技术实力是保障产品质量的核心,以电容器为例,电容器是电子电路中不可或缺的元器件,其质量的稳定性和可靠性很大程度上决定着整个电子产品的稳定性和寿命。如一盏高端 LED 灯保证寿命达到 40000 小时、高端镇流器保证寿命达到 5 年以上,这要求其关键元器件之一的铝电解电容器在高温、高电压、高纹波电流等严苛条件下长期稳定工作,如质量不过关则整机寿命将大大缩短。 同时,下游终端市场单体产品使用的被动器件几乎都是几百个计数,某款产品出货量上到千万级别就会产生数亿被动器件需求量。生产规模低于客户的基础采购量或者规格不全、综合配套能力较差的企业难以产生规模经济效益,生产成本往往较高,在行业竞争中处于劣势而逐渐被淘汰。行业龙头企业由于自动化生产程度较高,生产效率,进一步提高了其在全球的竞争力。  日本村田制作所:依靠创新崛起的全球被动器件龙头12V 村田制作所是全球的电子元器件制造商。公司于 1944 年 10 月成立, 1950 年 12 月正式改名为村田制作所。主力商品是陶瓷电容器,高居世界首位。其他具领导地位的零件产品计有陶瓷滤波器,高频零件,感应器等。 随着公司顺利进入苹果产业链,村田迎来了业绩稳定增长期,下游智能手机的蓬勃发展为村田提供了良机。 2017 年度之前公司营收与净利润均能得到稳定的增长,但是受制于苹果销量不佳,公司 2017 年业绩出现下滑。 2017 年公司实现营收 11355 亿日元,同比下滑 6.22%,实现净利润 1573 亿日元,同比下降 26.67%。  公司毛利率变现稳定, 2017 年产品毛利率略微下滑整体毛利率水平为 38.1%。产品结构上,公司第一大产品收入来源为电容器产品,收入占比为 40.6%。  村田公司成功的关键在于持续的创新推动,依靠内部自身研发实现横向布局材料、制造、分销等产业链,纵向提升产品的种类。村田开发创新的工作方针主要有以下四个方面:第一个方面通过利用独创的材料技术,的工艺和商品的革新设计,强烈支援现有事业的发展;第二个方面挑战高新技术、开创新事业;第三个方面追求材料的极限性能;第四个方面在商品和科学技术方面。在外部拓展方面,公司也紧密依靠收购兼并,快速布局新产品。 关键的并购活动为村田打开了发展空间, 2017 年公司宣布购并意大利的无线射频技术新创企业 ID-Solutions,购并金额应超过 20 亿日圆,意图布局物联网相关事业。  台湾国巨:财务状况稳定的台湾龙头被动器件商 国巨现今为全球第一大芯片电阻制造商、全球第三大积层陶瓷电容供货商,在磁性材料领域则名列全球第四。公司在全球有广大的经销点,国巨目前有 28 个营销/服务据点、 9 座生产基地、 8 座 JIT 实时发货中心,及 2 个研发中心。 国巨许多种类的产品都瞄准在关键的垂直市场,包括手机,平板计算机,工业/电力,再生能源,医疗和汽车应用。  公司主要产品有芯片电阻以及积层陶瓷电容,合计占据公司 80%以上份额。产品广泛应用于下游消费电子、汽车、工业等领域,毛利率表现上公司产品表现稳定, 2016 年整体毛利率略有提升至 24.51%。

文章转载自网络,如有侵权,请联系删除。 |

| | 发布时间:2018.03.03 来源:电源适配器生产厂家 |

| 上一个:RCL被动元器件电源适配器市场规模稳步提升 | 下一个:短期缺货涨价背景下,被动器件迎来新投资机会 |

东莞市玖琪实业有限公司专业生产:电源适配器、充电器、LED驱动电源、车载充电器、开关电源等....